原标题:行业前瞻 第三方药品检测行业发展向好,市场规模有望进一步突破(下)

在政策红利、市场红利、研发压力等因素驱动下,第三方药品检测行业未来将稳健发展。本期[行业前瞻],我们在《行业前瞻 第三方药品检测行业发展向好,市场规模有望进一步突破(上)》的基础上,深入第三方检验测试公司成长历程,继续探索第三方药品检测产业未来发展前景。

Eurofins和华测检测的发展路径展示了第三方检验测试公司的崛起过程。我们注意到,尽管Eurofins等国际龙头已在国际市场占有一定优势,但近年来增长放缓,相反,我国第三方检测行业尽管起步晚于欧美20年,却凭借“天时、地利、人和”的优势,快速成长,其背后是政策的推动,市场进一步做大做强检验测试的机构的决心,公信力铸造的行业壁垒,成熟的商业模式带来稳定的现金流。

首先,实力最强的是大型跨国第三方检验测试的机构,他们具备更完善的业务体系和更先进的检测技术,同时,拥有较高的市场地位和价格上的优势,如SGS、BV、Intertek和Eurofins等国际检测龙头。

其次是本土大型第三方检验测试的机构,他们熟悉国内市场,可提供大部分临床前和临床试验的检测服务,但在资金实力、业务规模、国际多中心试验开展上仍与大型跨国第三方检验测试的机构存在差距,但他们通过吸引高品质人才,展开跨国并购,拓展国际业务规模,逐渐缩小甚至赶超与国际龙头的差距,当中以华测检测等为代表。

最后是数目最多、准入门槛最低的中小型本土第三方检验测试机构,良莠不齐,很多以提供注册申报等低技术密集型的工作为主,盈利能力较差,容易陷入无序竞争。

欧陆科技集团(Eurofins)是全球第一梯队的第三方检测巨头,其食品、环境和生物制药检测三大业务板块已布局多个国家并取得市场第一的份额。目前,Eurofins在全球50个国家和地区拥有800多个实验室,拥有超过50000名员工,2019年全球营业额达到354.6亿人民币。值得一提的是,第三方检测行业中的国际龙头不乏百年老店,且行业先发优势显著,但Eurofins仅用30年就跻身世界前列,可谓是高增长的神话。

Eurofins生物制药检测业务起源于2000-2005年,位居全球前三,全球前十大制药公司中的九个都是他们的客户。Eurofins生物制药检测业务涵盖药品开发、质量测试、创新药开发、基因组测序和为临床研究项目提供实验室服务,产品包括药品、临床诊断、医疗器械等,在该业务板块,公司的竞争对手有Pharmaceutical Product Development、Icon、Charles River、IQVIA、LabCorp、Wuxi和Evotec等,大多为专业的药物开发和临床测试实验室。

华测检测认证集团股份有限公司(Centre Testing International, 简称“CTI”)为国内第三方检测与认证服务的开拓者和领先者,是国内最大的民营综合性检测服务机构,主营业务涵盖生命科学检测、工业品检测、消费品检测以及贸易保障检测四大领域。目前在全国设有百家分支机构,包括生物、化学、物理、机械等多领域近140个实验室,并在海外多地设立了办事机构,服务客户9万家,其中世界五百强客户百逾家。

生命科学检测业务是华测检测近年来重点发展的板块,业务包括食品检测、环境检测、农产品检测、医疗医学、基因检测等,华测检测近年来广泛布局,实验室扩张速度较快,食品和环境检测增长迅速,医学检测也已完成GLP实验室和医疗检测的基本布局,业务开展顺利;2010年-2019年生命科学检测业务营收从0.79亿元上升至17.63亿元,十年CAGR高达41.25%。

检测行业集中度低,市场呈现碎片化特征,横跨众多行业,且每个市场相对独立,难以快速复制,无法通过资本进行快速扩张,采用并购手段快速切入新领域是行业巨头通行做法。一方面能够在短时间内获得新的资质、渠道和人才,拓展业务范围;另一方面,能够避免单一行业天花板,多元化的业务分布能够平滑企业业绩的波动,抗周期能力增强。

Eurofins积极推进并购战略,根据Eurofins年报披露,2014-2018年间Eurofins合计并购了175家公司,其中2017年高达60次。在2017年,Eurofins通过收购Alphora Research Inc.、Amatsigroup和Advinus Therapeutics三家公司,加强了在生物制药检测方面的全球领导地位。华测检测上市以来并购不断,截止目前,华测检测对各检测行业子公司进行了超过20次的增资与并购,涉及细分领域包括食品、医疗、防治、电气等,外延并购不仅帮助华测检测快速打入新的业务领域,同时树立起检测领域多元化的竞争壁垒。

公信力是检测行业立身之本,第三方检测需要用品牌和公信力为检测报告作背书。而这种优秀品牌与市场公信力需要长时间的积累,形成检验测试的机构的无形资产。以华测检测为例,华测检测自成立之初就瞄准全球检测市场,通过了国内外各类权威机构认证和认可,为公司能在全球范围内开展检测服务提供必备的资质,经过多年的积累已具备很高的公信力。

华测检测是中国合格评定认可委员会(CNAS)认可的实验室和中国质量认证中心(CQC)的合作实验室,并于2015年入围国家强制性产品认证(CCC)指定实验室,同时通过了计量认证(CMA),完全具备出具第三方检测报告的资质。

华测检测通过了英国UKAS、美国ANSI、美国能源之星、新加坡SPRING等机构认可,是美国消费者委员会(CPSC)、美国UL、美国FCC、加拿IC、墨西哥NYCE、挪威NEMKO、德国TUV、美国纺织品染化师协会(AATCC)、美国WRAP等国际权威机构授权合作的实验室。

检测行业具备单价低、频率高,回款周期较短的特点,能够创造较为稳定的现金流。2000年以来,Eurofins共启动三个实验室计划,相应地,为Eurofins带来了自由现金流的三段阶梯式上升。2009年以前,Eurofins净利润较低且实验室建设的资本支出相对较大,导致自由现金流量低。2010年以来,随着第一批新建实验室逐渐进入盈利区间,开始对营收状况和净利润进行反哺,使自由现金流量实现第二阶梯式上升。2016年之后,Eurofins规模稳步提升,但新建实验室计划加速,资本支出增加,两者对冲之下自由现金流量稳定在1.6亿欧元,实现第三阶梯式上升。

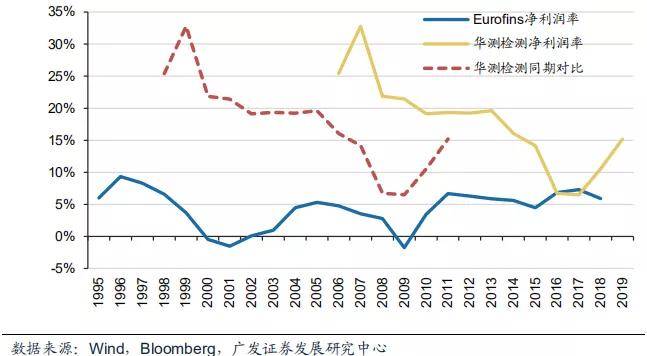

根据华测检测官网及公告披露,截至2019年底,华测实验室数量接近140个。分阶段来看,2009-2011年华测实验室数量稳定在30多个;2011-2017年随着资本开支的大幅增长,实验室数量从约30个增长至130多个,年均增加约17个实验室;2017-2019年华测实验室增速显著放缓,全国实验室阶段性布局基本完成,随着大部分实验室进入成熟收获期,带动净利率逆风翻盘,稳步上升,并迎来自由现金流的阶梯式上涨。

第三方药品检测行业保持高速发展,市场规模将在2025年突破50亿元。值得一提的是,在全球新冠疫情未看到明显拐点的大背景下,生物制药和检测试剂等细分行业的优势有望延续。同时,在政策的有力推动下,第三方检验测试的机构稳步发展,公信力铸造的行业壁垒逐渐加深,除此之外,在“外延内生”双轮驱动下,行业集中度逐步提升,未来,市场将向华测检测这样的国内龙头们集中。